(���ύ��֤��ͨ���ֻ���֤)

时间:2021-03-31 11:19:22

31345

31345

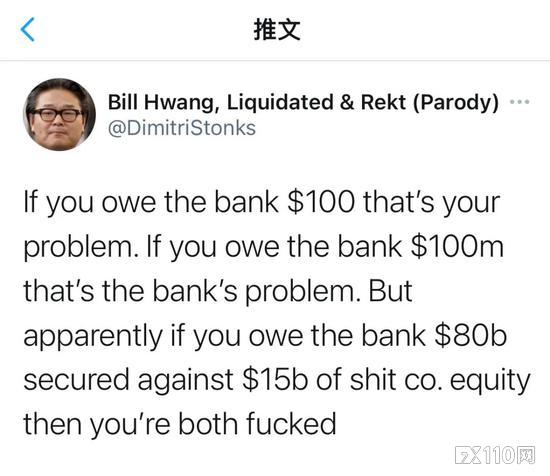

Archegos爆仓事件主角Bill Hwang,在昨天更新的推特中写道:“如果你欠银行100美元,那是你的问题。如果你欠银行1亿美元,那就是银行的问题。但很明显,如果你欠银行800亿美元担保150亿美元的股票,那么你们俩就完蛋了。”

事实证明,银行和他确实面临完蛋风险。除了高盛、摩根士丹利抢先强平止损外,其他多家没来得及出完货的券商,被拉下水承担爆仓损失。野村控股可能因为爆仓事件蒙受20亿美元亏损,对瑞信造成的预估亏损在30亿美元-40亿美元之间。

不仅如此,多家投行与券商因该事件股价下跌:

截止至昨晚,Archegos爆仓风波影响的大多数股票还在跌。截止收盘,百度和唯品会分别下跌1.87%和8.72%,跟谁学下跌18.53%。只有上周五下跌近20%的腾讯音乐,因大额回购抵住下跌。

利用监管漏洞,悄悄持有大量头寸

通常情况下,投资者持有一家美国上市公司超过5%的股票,就必须披露持仓和增减持计划。而Bill Hwang控制多家公司实际股权达到10%以上,但其利用SEC的监管漏洞,使用衍生品绕过了5%必须申报的规定。

据知情人士说,Bill Hwang旗下的Archegos Capital使用的杠杆是由野村控股和瑞士信贷集团等银行通过互换或所谓的差价合约(Contract For Difference,简称CFD) 提供。

差价合约是一种比较新兴的金融衍生工具,是买家和卖家之间的一种合约,不涉及标的资产的交换,而是交易合约价和结算价之间的差额。

差价合约模式意味着,Archegos可以在不实际购买这些公司股票的情况下建立大量头寸。从而避开监管、大量持仓上市公司股票而无需披露头寸。

通过衍生品来悄悄持有大量头寸的做法,一直以来都被人诟病。巴菲特曾批评说:“总收益互换使得保证金要求像个笑话。我认为衍生品是金融领域的大规模杀伤武器,它们的风险可能是潜在的,但却是致命的。”

相关阅读:

暂时还没评论,来留下你的印象吧

评论发表成功

评论