交易书籍,敬请期待

交易书籍,敬请期待

本周美联储加息75个基点几乎没有悬念,美国和欧元区将先后公布二季度GDP和7月通胀数据。同时,包括苹果谷歌微软等在内的重量级财报将继续考验美股的反弹。

本周关注

7月25日(周一):德国7月IFO商业景气指数

7月26日(周二):日本央行会议纪要、美国6月新屋销售

7月27日(周三):澳洲第二季度CPI、美国6月耐用品订单

7月28日(周四):美联储利率决议、美国二季度GDP、德国7月CPI

7月29日(周五):日本7月CPI,欧元区二季度GDP和7月CPI、美国6月PCE物价指数

股市

上周美国三大股指的周线涨幅在2%-3%左右,欧洲主要股指也全线反弹,全球主要经济体的基准债券收益率显著回落暂时支撑起了风险情绪。但欧美普遍疲软的PMI数据已经释放出经济放缓的信号。

对美股来说,本周又将经历多重考验。

最重要的无疑是本周四凌晨美联储的利率决议,目前75个基点已经基本形成共识。同时市场焦点也会转向今年余下三次会议的加息路径。在通胀接近见顶的背景之下(关注本周五核心PCE物价指数是否能连续第四个月下降),加息预期和10年期收益率都出现了降温的迹象,若这一现象得以延续将利好于风险资产。

第二大考验是对美国经济的检验。二季度GDP数据将在周四晚间出炉。目前的市场预测出现分歧,有轻微衰退的也有小幅增长的。根据亚特兰大联储的最新预测,二季度将萎缩1%,满足连续两个季度负增长的衰退定义。

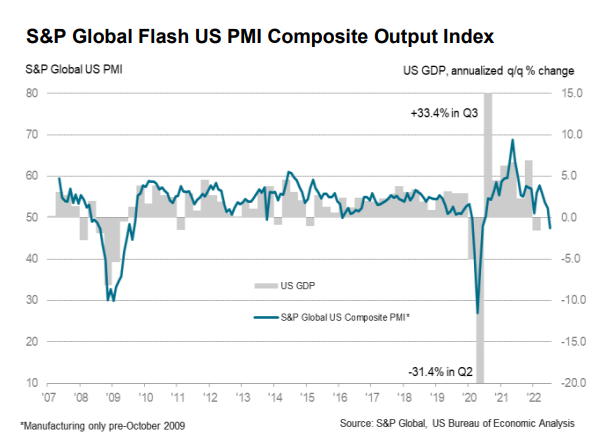

美国GDP和综合PMI

即使这次能暂时躲过衰退,但经济的诸多领域已经亮起了红灯,比如初请失业金人数升至5个月新高,成屋销售连续5个月下降、7月服务业以及综合PMI均跌破荣枯线至多年新低、抵押贷款申请跌至22年最低、消费者信心指数创纪录新低...

第三大考验来自于二季度财报。本周将会有超过标普500半数市值的公司公布财报,其中包括了微软、谷歌(7月26日)、Meta(7月27日)、苹果、亚马逊(7月28日)。从前两周的情况来看,相对强劲的业绩(特斯拉、奈飞等)给大盘带来了反弹的动力。

大宗商品

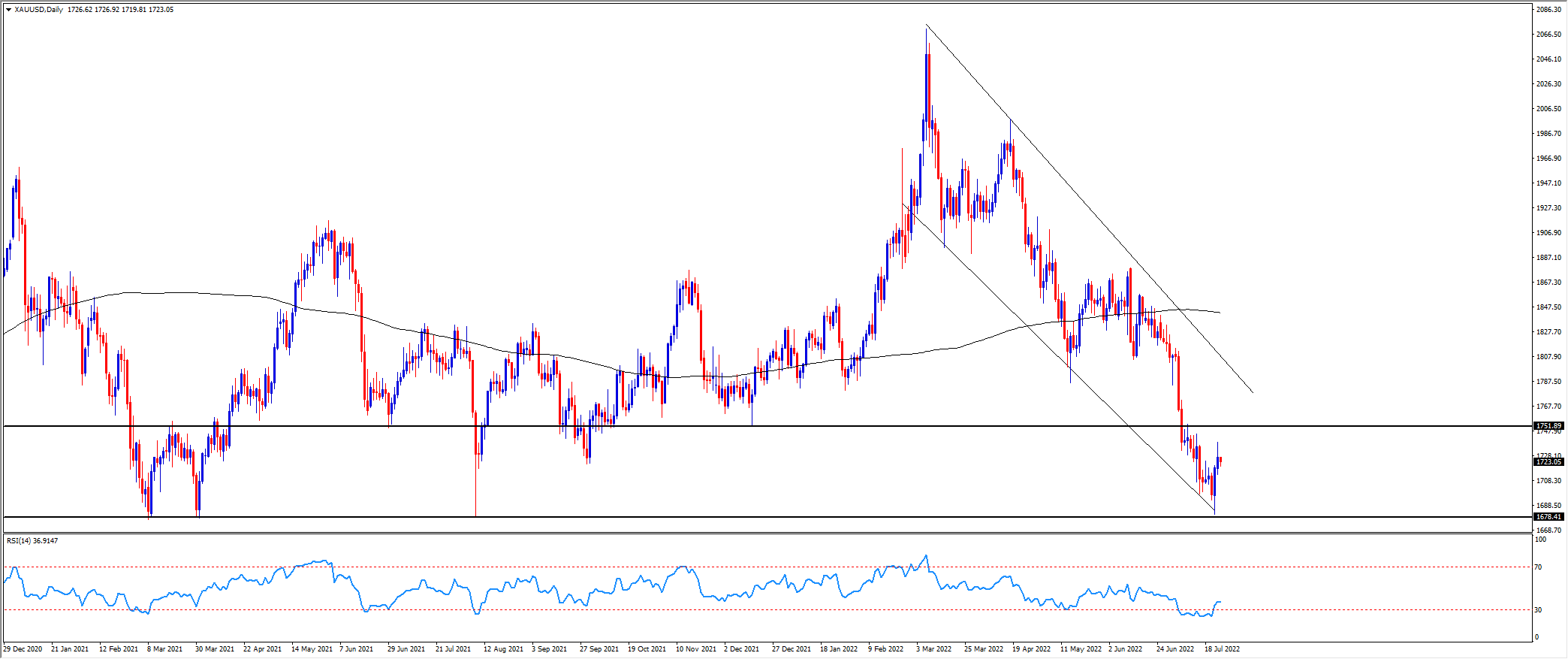

随着美元的收益率的回落,黄金结束了连续五周的下跌。从技术形态来看,金价再次在1680附近反弹,巩固了这一阶段性的底部支撑。目前金价低于50天均线6%左右,这一比例在长期平均水平下方2倍标准差附近。从过去12年的情况来看,金价往往在这里会有所反弹。若金价能突破1750/55区域或将吸引更多多头入场。

XAUUSD

WTI原油上周尝试反弹但动力不足,最终收于97美元附近,仍旧高于俄乌开战时的价格。产油国的产能无法迅速提升,同时需求端也受到加息和悲观经济前景的抑制,因此供需结构总体趋于平衡。本周继续关注200天均线附近的关键支撑。

在大宗商品普跌的环境下,天然气显得特立独行。美国天然气(平台代码NatGas)上周突破了8美元/百万英热单位,7月累计飙升超过50%。欧洲天然气在6月上涨54%的基础上,7月至今继续拉升10%。虽然北溪1号管道已经恢复供气,但仅40%的供应量加上创纪录的高温,欧洲国家对于天然气的需求仍然居高不下。

货币

随着美联储加息预期的高峰逐渐过去,美元指数(USDX)过去6个交易日中有5天收低。但从2月以来的上升趋势短期内很难被打破,50天均线即104关口是关键,这里也是上升通道的下轨。尽管存在诸多问题,但放眼全球市场,美国仍然是那个相对靠谱的选择,避险资金的持续流入有望继续利多于美元。

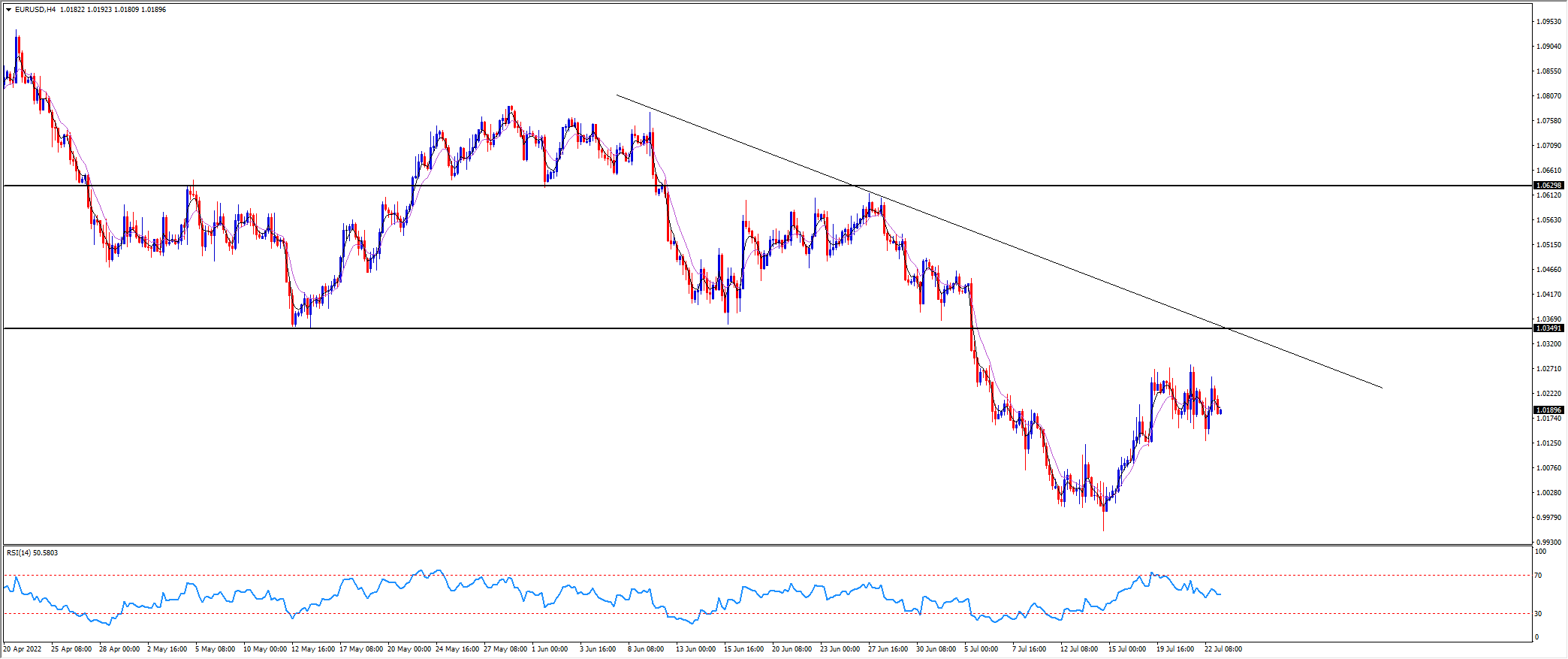

欧洲央行50bp的加息帮助欧元从20年低点反弹至1.02上方。短线修正行情或将继续测试上方1.0350一线。和美国一样,欧元区的GDP和CPI数据也将于本周出炉。预计CPI继续刷新纪录新高8.7%,相比之下欧洲央行的加息幅度已经远远落后于其他经济体。在意大利总理德拉吉辞职之后,意大利和德国的10年期利差已经走阔至240个基点以上,债务压力陡增。欧元的麻烦还没完!

EURUSD 4H

英镑上周从两年低点回升。作为G7中通胀率最高的国家(9.4%),英国8月加息50个基点的预期已经扶摇直上,一定程度提振了英镑的走势。

形成鲜明对比的是日本,本周五的7月CPI预计将连续第四个月高于2%的目标。但日本央行的超级宽松政策还在延续,因此日元的弱势也很难扭转。

澳元上周上涨2%,但在50天均线和下降趋势线的压力位收出十字星耐人寻味,关注周一的K线形态。本周三澳洲第二季度CPI预计将由5.1%冲高至6.3%,市场计价未来两次会议总共加息100个基点。但澳元更大程度上还是将受到全球风险情绪的左右。

此处提供的材料并未按照旨在促进投资研究独立性的法律要求准备,因此被视为市场沟通之用途。虽然在传播投资研究之前不受任何禁止交易的限制,但我们不会在将其提供给我们的客户之前寻求利用任何优势。

Pepperstone 并不表示此处提供的材料是准确、最新或完整的,因此不应依赖于此。该信息,无论是否来自第三方,都不应被视为推荐;或买卖要约;或征求购买或出售任何证券、金融产品或工具的要约;或参与任何特定的交易策略。它没有考虑读者的财务状况或投资目标。我们建议此内容的任何读者寻求自己的建议。未经 Pepperstone 批准,不得复制或重新分发此信息。