交易书籍,敬请期待

交易书籍,敬请期待

对冲基金「全球宏观战略」演变及发展

全球宏观是一种独特的对冲基金投资策略,它利用了几个国家宏观经济和地缘政治变量的变化。

全球宏观是一种自上而下的投资方法,专注于全球经济中的宏观经济。该分析深入到全球经济的较小部分,并研究区域和国家的相互关系。全球宏观投资风格的发源追溯到经济学家约翰·梅纳德·凯恩斯(John Maynard Keynes)在一个世纪前制定的宏观经济原则。

全球宏观分析侧重于代表中央银行的 GDP、通货膨胀、利率政策等基本数据点。但是,它还着眼于这些经济体的政治格局和可能发生的变化,以预测其对整个全球宏观经济环境的影响。全球宏观交易还具有其他几个优势,例如帮助投资者识别资产类别的长期趋势和市场机会。

全球宏观策略中最有趣的部分之一是它对系统性风险的高度关注,这是一个可能以某种形式影响其他交易策略的因素。

让我们看看对冲基金全球宏观战略的演变以及促成它的事件。

1969 年:商品公司成立

最早采用全球宏观投资方式的公司之一是 Commodities Corporation。Commodities Corporation 由 Helmut Weymar 和 Amos Hostetter Sr 于 1969 年以 250 万美元的资本创立,旨在利用实物商品的全球宏观交易机会。

不过,它后来扩展到其他交易品种,例如货币。

该公司在 1980 年成功做空市场后引起了广泛关注。Commodities Corporation与 Paine Webber Jackson & Curtis 合作,于 1981 年为美国投资者推出了 2300 万美元的投资普林斯顿期货基金。

1997 年,商品公司被高盛以超过 1 亿美元的价格收购。在收购时,该公司管理的资产接近 18 亿美元。

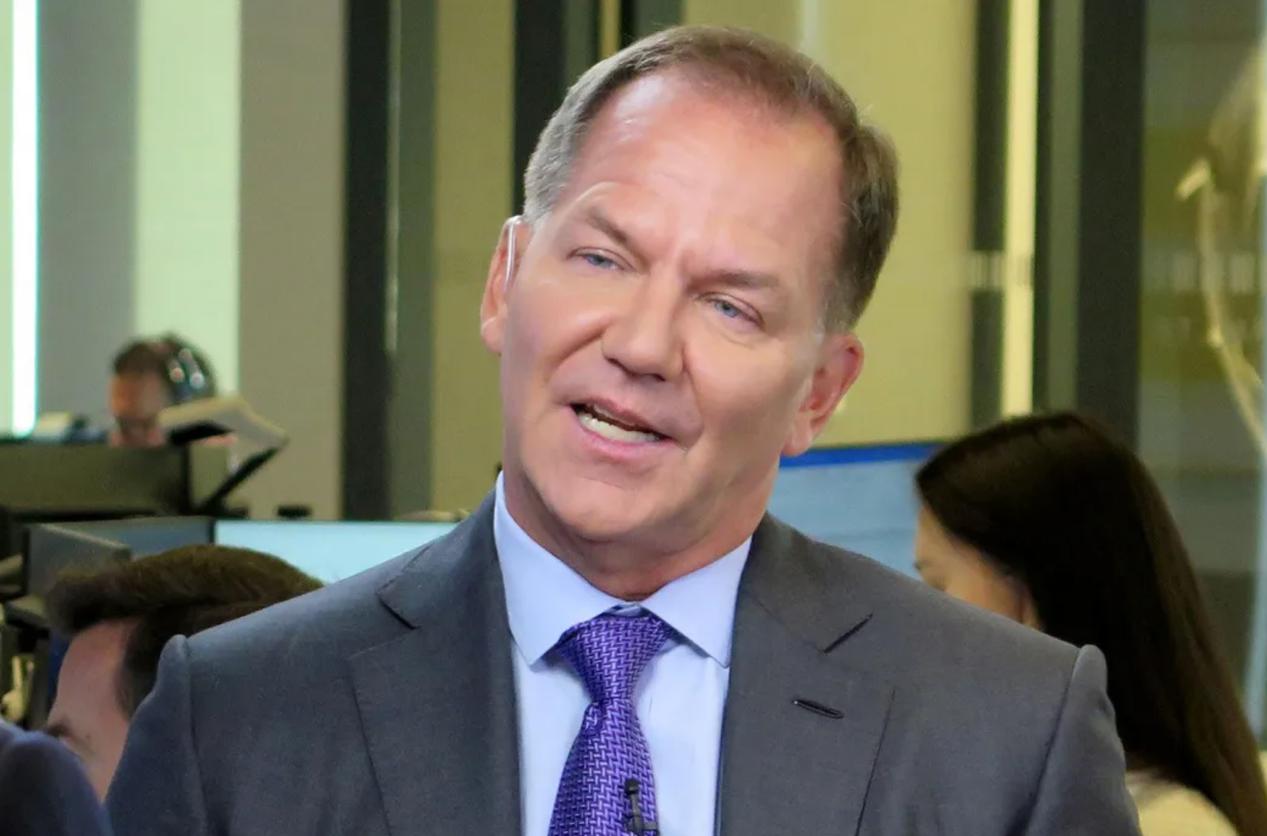

1987:保罗·都铎通过全球宏观战略发家致富

宏观对冲基金经理保罗·都铎·琼斯(Paul Tudor Jones)预测了 1987 年股市的崩盘,并从中发了大财。琼斯 1976 年在棉场从事大宗商品交易,之后涉足全球宏观交易,并于 1980 年创立了他的对冲基金 Tudor Investment Corp。

尽管 1987 年市场似乎很活跃,但都铎·琼斯开始发现这些股票被严重高估了。Tudor 和他的同事 Peter Borish 花了很长时间研究 1929 年华尔街崩盘的图表,分析历史市场数据,并将 1987 年的市场情况与崩盘前的 1929 年的情况进行比较。

在 1987 年 10 月市场崩盘前两周,都铎投资集团对市场进行了激进的交易,因为华尔街的其他人仍然没有注意到。道琼斯指数单日暴跌 22%,而都铎·琼斯则获利 1 亿美元。

1990-2000:全球宏观波动

在 1990 年代,少数著名的基金经理主导着全球宏观策略。这些基金经理进行了杠杆定向押注,导致回报高度波动。自 2000 年初以来,投资者要求对冲基金经理制度化。因此,流入这些全球宏观基金的资产采用了更严格的框架和风险管理。这导致全球宏观部门低迷但有稳定的回报。

1992:乔治·索罗斯卖空英镑

9 月,乔治·索罗斯采用宏观对冲策略,通过做空英镑单日获利 10 亿美元。英国是欧洲汇率机制(ERM)的一部分,其他国家迫使它贬值英镑。经过一番抵制,英格兰最终实现了货币浮动,英镑贬值。

索罗斯利用杠杆做空英镑100亿美元,获利10亿美元。这笔交易被视为对冲基金历史上最伟大的交易之一,索罗斯被普遍称为“打败英格兰银行的人”。根据 LCH Investments 的数据,索罗斯基金管理公司创造了超过 430 亿美元的利润。

1994:阿斯特资产管理公司成立

Robert Stein 基于宏观投入对确定风险资产价格方向至关重要的前提下,创立了 Astor Asset Management 的母公司 Astor Financial。该基金主要利用全球宏观策略约 20 年。其中一些策略包括多资产和部门轮换。该公司提供收入和纯粹的替代宏观产品。

1997:全球经济政策不确定性指数(GEPU)

全球经济政策不确定性 (GEPU) 指数于 1997 年推出。该指数是 21 个国家的国家 EPU 指数的 GDP 加权平均值:澳大利亚、巴西、加拿大、智利、中国、哥伦比亚、法国、德国、希腊、印度、爱尔兰、意大利、日本、墨西哥、荷兰、俄罗斯、韩国、西班牙、瑞典、英国和美国。

EPU 是指政府决策者对财政、监管或货币政策不确定性的影响。

2002:布雷文霍华德资产管理公司成立

Brevan Howard Asset Management 曾被认为是全球最大的宏观对冲基金。该基金由 Alan Howard 和其他四人于 2002 年创立,截至 2020 年 9 月 30 日管理着超过 100 亿美元的投资者资产。

该公司的总体战略侧重于“近期机会”并建立一到六个月的投资头寸。作为一家宏观对冲基金,该公司的目标是在交易商品和货币等多种资产时因“广泛的经济趋势”而获利。

瑞士信贷私人银行以 20 亿美元委托 Brevan Howard 管理全球宏观基金。该公司 2007 年的回报率为 25%,其全球宏观基金的回报在 2008 年金融危机期间继续表现良好。

在 2007-2008 年的次贷危机中,信贷泡沫导致了长期的高波动性和流动性不足。因此,全球许多宏观基金面临流动性问题。

2010:Opalesque圆桌会议

在纽约举行的 2010 年 Opalesque 圆桌会议上,基金经理讨论了全球宏观、其日益重要性以及投资者向全球宏观战略过渡的转变。

对冲基金经理约翰伯班克高度评价全球宏观,并将其定义为“有理由做多或做空比基本股票观点更大的东西”。另一方面,DoubleLine Capital 将宏观描述为“去任何地方,做任何事情”的策略,这意味着全球宏观策略具有高度的灵活性,并为交易者、分析师或投资者提供了多种选择。

然而,一些对冲基金经理也认为,跟上全球宏观经济可能会很麻烦,因为经济事件会在一天中发生,跟踪它们可能会有问题。

2014 年:2 Sigma 为其全球宏观基金筹集了 33 亿美元

2014 年 10 月,Two Sigma 为一家宏观对冲基金筹集了 33 亿美元,这是自 2008 年次贷危机以来最突出的一次融资。全球宏观基金旨在产生与市场无关的回报。它在包括投资股票、固定收益、大宗商品和货币在内的投资者的全球宏观战略中大受欢迎。该公司主要使用人工智能和量化技术通过该基金执行其全球宏观战略。

2015年:丰泽投资关闭其全球宏观对冲基金

2015年是全球众多宏观基金遭受重创的一年。2015年10月,丰泽投资集团宣布关闭其旗舰全球宏观基金。宏观对冲基金是今年全球表现最差的大型对冲基金之一。

由 Michael Novogratz 管理的基金管理的资产从高峰时的 80 亿美元下降到低于 20 亿美元,因为一些全球宏观投资者赎回了他们的资金。Fortress 集团的全球宏观基金押注利率、货币、商品、固定收益和股票。

2015 年:贝莱德关闭全球宏观对冲基金

2015 年 11 月,贝莱德宣布关闭其宏观对冲基金——The Global Ascent Fund。它曾经是一只价值数十亿美元的基金,其管理的资产在 2015 年跌至 10 亿美元以下。

经理们在押注利率、货币、商品、固定收益和股票的“宏观”对冲类别中表现不佳。当时,该基金由保罗·哈里森管理。它在 2013 年拥有价值 46 亿美元的资产,在 2015 年下降了 9.4%。

2016:全球宏观战略与英国脱欧

在 2016 年英国投票退出欧盟 (EU) 时,全球对冲基金活动在英国脱欧公投之前有所上升。

对英国退出欧盟充满信心的全球宏观对冲基金持有黄金等避险资产的多头头寸,以及对欧洲股票和英镑的空头头寸。

而对结果不确定的全球宏观对冲基金也在市场波动期间在避险资产和其他工具中持有多头头寸。

运行 CTA/系统宏观策略的 NuWave 矩阵基金上涨了 12%,该策略根据历史模式而不是直觉决策做出交易决策。另一家宏观管理公司 Quadratic Capital Management 公布了自 2015 年 5 月推出以来的最佳回报。

2020 年:全球宏观基金和 Covid-19 危机

COVID-19 大流行使全球宏观战略表现参差不齐。2020年系统性宏观策略平均涨幅为2.64%,远低于宏观对冲基金整体5.22%的涨幅。

利用基于计算机的算法的全球宏观策略在理解 2020 年大流行对金融市场的破坏性影响方面面临挑战。经济不确定性和零星的封锁对人工智能模型的投资组合定位产生了负面影响。

2019 年表现惨淡的全球宏观对冲基金已准备好在大流行引发的波动之前先行一步。有迹象表明,当冠状病毒大流行仍在蔓延时,一些可自由支配的宏观策略表现良好。

然而,历史上的低利率、央行刺激措施和更可预测的波动模式使得该行业难以识别和检测过去十年中出现的模式。

结论

多年来,全球宏观策略展示了其与其他资产类别截然不同的表现以及抵御动荡的市场条件的能力。今天,它确实是多元化投资组合的一个组成部分。

然而,近年来,观念发生了变化。全球宏观投资者主要使用交易算法和系统的投资方法,而不是传统的基本面分析。

专家估计,在全球价值 3 万亿美元的对冲基金投资中,每年有近 7% 的资金从全球宏观等全权委托投资策略转向系统性对冲基金策略。然而,基于计算机的全球宏观基金也有其局限性。

一些全球宏观经理现在正在采取一种量化方法,将深入的基本面分析与复杂的系统人工智能驱动策略相结合。

根据标准普尔 500 指数,在地缘政治、经济和政策不确定性的各种来源以及高资产估值的情况下,全球宏观可能会出现一段稳健的表现。