交易书籍,敬请期待

交易书籍,敬请期待

每年,摩根大通的金融分析师都会发布一份很长的报告,其中包含对全球金融市场当前状况的回顾,以及一些关于来年的展望。

下面这份就这是 2022 年全新报告的部分摘要,以及EBC为您做的解读。

摩根大通 2022 年市场指南

摩根大通全球市场战略团队

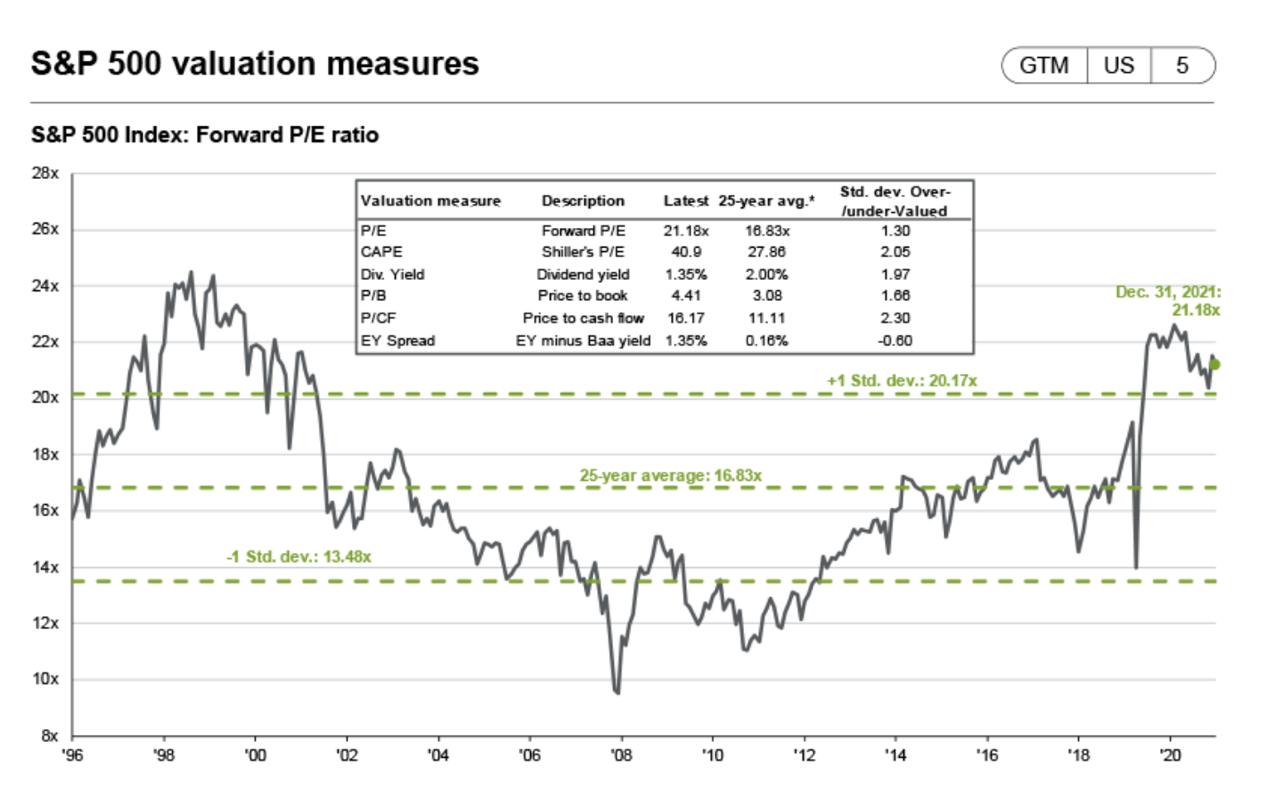

标准普尔 500 指数的当前价格在高位

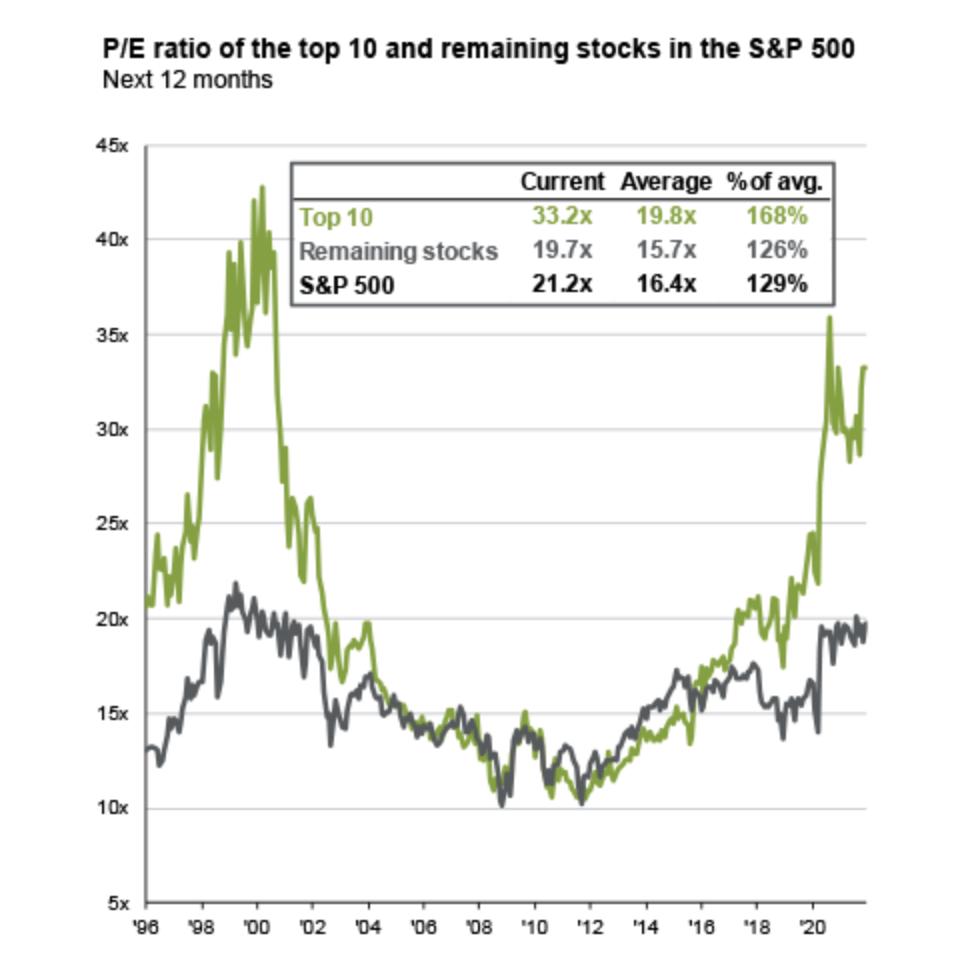

该报告首先提出,当涉及到估值时,标准普尔500指数可能将不得不恢复到平均值。

在这种情况下,他们使用远期市盈率作为衡量标准,强调该指数的交易价格始终接近当前收益的16倍,而现在的交易价格超过21倍。股息率也一样,处于历史低位。

这是什么意思?

这意味着市场现在为同样的收益支付的费用比平时多。从本质上讲,今天购买指数意味着你花21美元购买每1美元的相关收益,得到4.5%的收益率,而历史平均水平只需花16美元,就能得到6.5%的回报。这意味着,从长期来看,要么收益以惊人的速度增长,要么会出现多头收缩(也可能两者都有)。

当前的市场繁荣主要是由于低利率,由于缺乏好的替代品,促使更多的资金将推向股票。这是否意味着会发生崩溃?没有人知道,但可以肯定的是,当你在如此高的价格买入,预期回报率会降低。

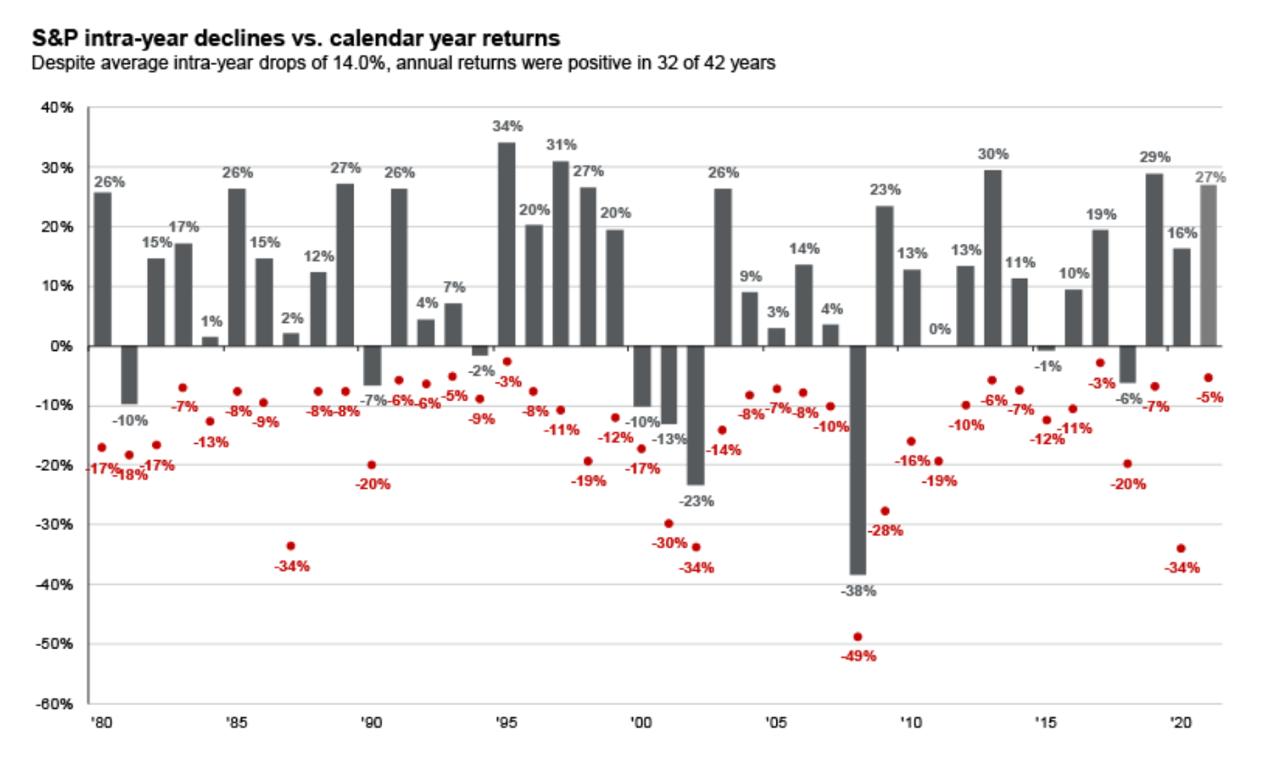

友情提示:市场总会发生崩盘的情况

上图显示了从 2021年1 月到 12 月的投资回报,和同年市场的最大回调。

正如你所看到的,大多数年份都以正回报的方式结束,但几乎所有年份都在这一年中有过一次中到大的回调。因此,我们也可以预计 2022 年也会发生同样的情况,因为没有例外。

在过去的 40 年中,还发生了 6 次 > 30% 的崩盘情况,因此我们可以合理地预期未来十年会出现类似的情况。

最大的公司股价正在推高标准普尔500指数

这是因为指数的构建方式:市值加权。正因为如此,标准普尔 500 指数倾向于跟随其中最大的公司,而不是大多数股票的表现。

2021 年,该指数中最大的公司(FAANGT)全力以赴增长,收益创下历史新高,推动指数走高,而其他公司充其量只是不错,有时甚至还不太好。

事实上,无论整体指数表现如何,超过 90% 的标准普尔 500 指数成份股公司今年结束时都比 2021 年的净资产收益下跌了 10% 以上。

尽管标准普尔 500 指数上涨 27%,但该指数的平均成员公司都比 2021 年的历史高点下跌了 30% 以上。

但由于前 10 只股票表现非常好,它们占整个指数的 30.5%,所以标准普尔 500 指数呈现了上涨。

这对你来说意味着什么?这意味着在苹果公司不断拉升指数之前一切都很好。但当大型科技公司开始下跌时,它们也会拖累标准普尔 500 指数,就像过去一年发生的相反情况一样。我们不知道今后是否会发生什么情况,但可以肯定的是:一旦大科技公司跌跌不休,整个指数也会跟着下跌。

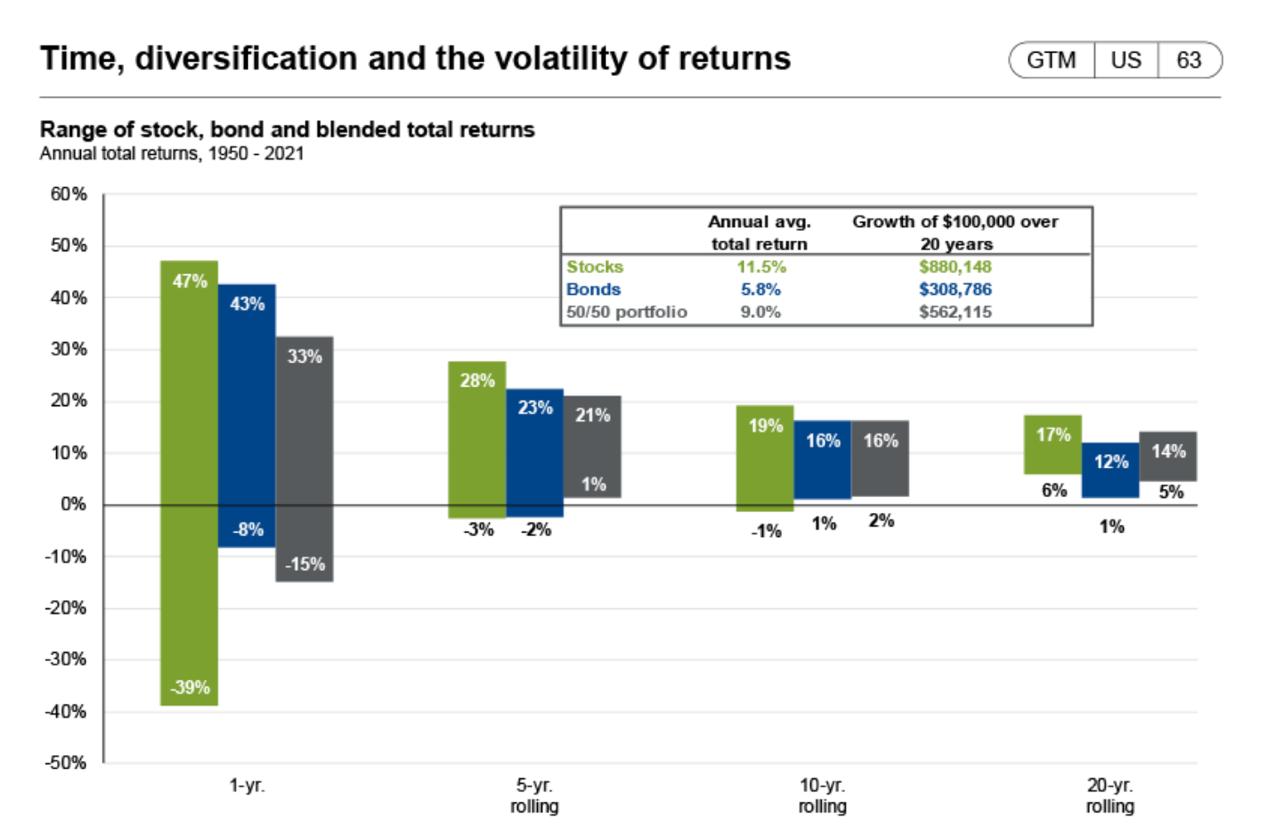

股票收益不错,但仅限于长期

上面显示了投资者在过去 71 年中可以合理地预期股票和债券的回报。

上面显示了投资者在过去 71 年中可以合理地预期股票和债券的回报。

股票显然提供了最高的回报,但只有在投资超过 20 年时,才会有确定性。

事实上,只买了一年股票的投资者可以看到从 +47% 的收益到 -39% 的损失——本质上就像一场赌博。

买了 10 年的投资者,每年的回报率在 19% 到 -1% 之间,持有 20 年的人肯定会以正收益收场。

传递信息非常直接:只有那些长期投资股票的人才能确保在此过程中赚钱。也许接下来的 20 年会有所不同,但基本原则保持不变。

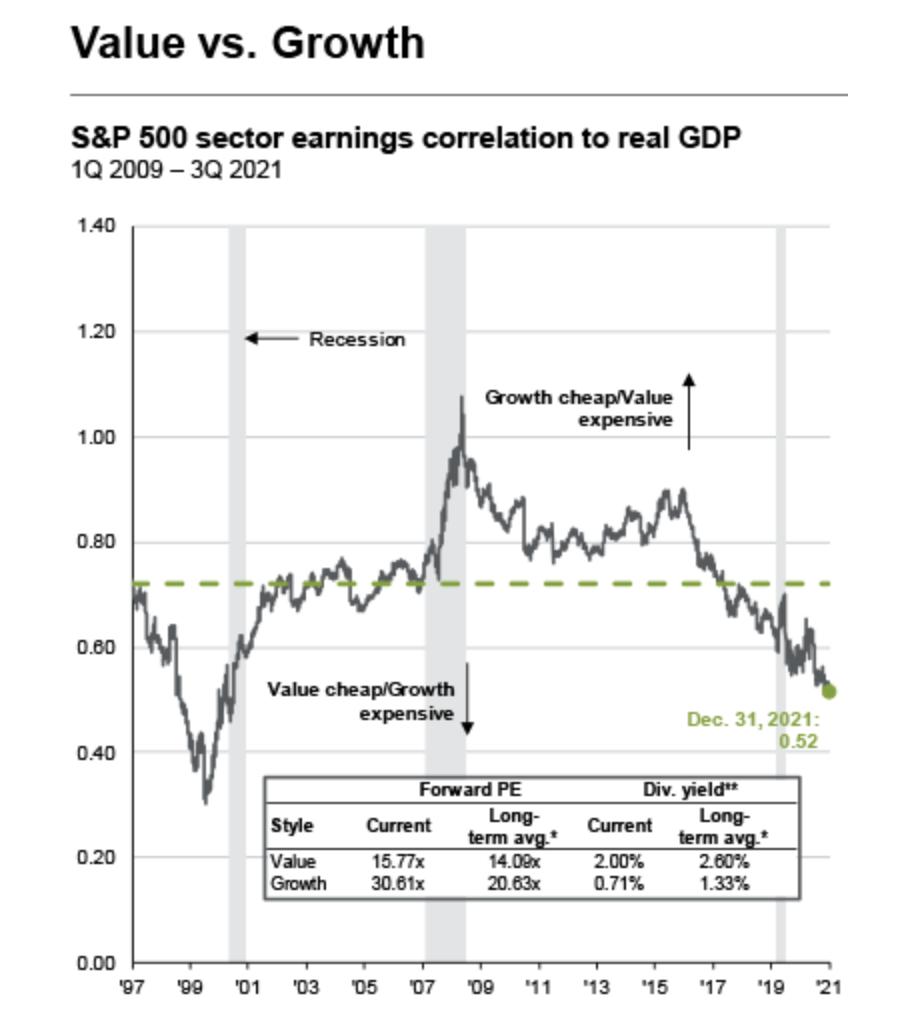

成长股很贵(估值高),价值股很便宜(估值低) 上图显示了过去 25 年的增长型和价值型股票的定价情况。

上图显示了过去 25 年的增长型和价值型股票的定价情况。

如您所见,自 2017 年以来,成长股变得越来越昂贵,而价值股则变得越来越便宜。目前,成长股的交易价格比长期平均水平高出50%,而价值股的交易价格仅比平时高出7%。

这是什么原因?我们的猜测可能是利率和散户的狂热。一方面,低利率总是有助于成长股表现良好,但另一方面,散户投资者总是更喜欢成长股而不是价值股。而且现在科技非常热门。

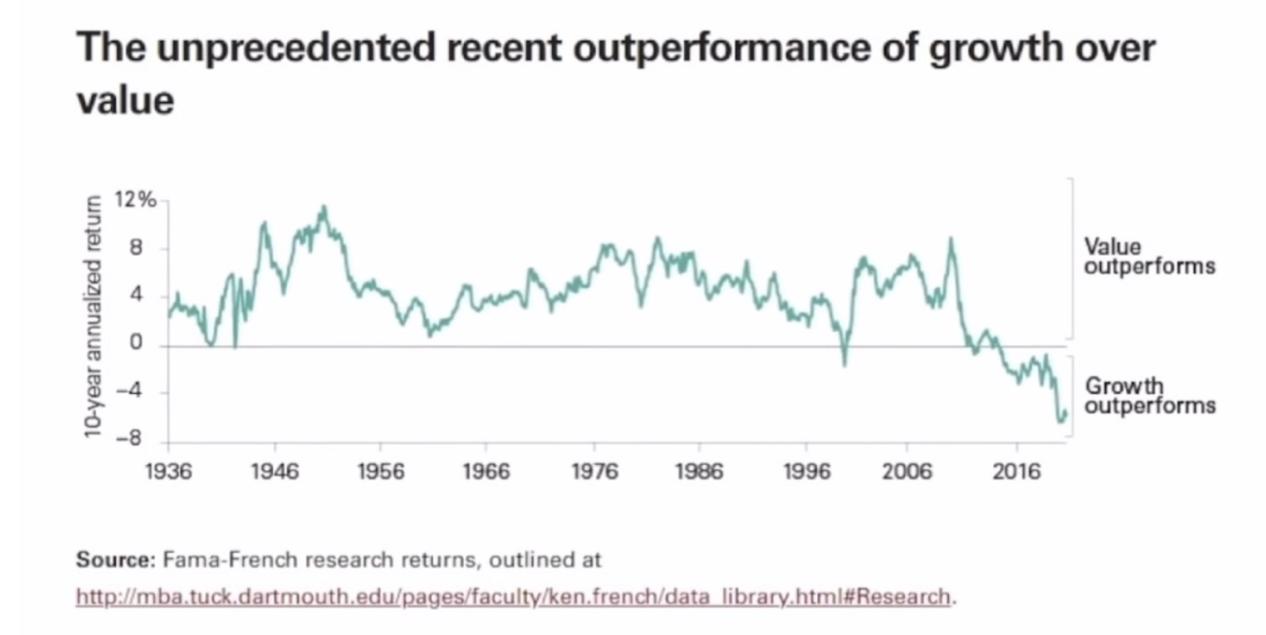

价值股与增长股 // Fama-French 研究结果

这将以何种方式结束?没人知道。但我们要说的是,如果真的很快出现流动性回调并且市场出现修正,那么受打击最严重的股票将是那些没有基本面的股票。

特别注意这些,因为从长远来看,业务和利润增长是最终推动股票上涨的因素。许多高速增长的成长股实际上并没有任何收益和现金流。

当你可以亏本做事并免费借钱时,CEO 实现增长是极其容易的,但当你必须在此过程中赚钱时,就更难了。或者就像巴菲特曾经说过的:

“只有退潮了才知道谁在裸泳”

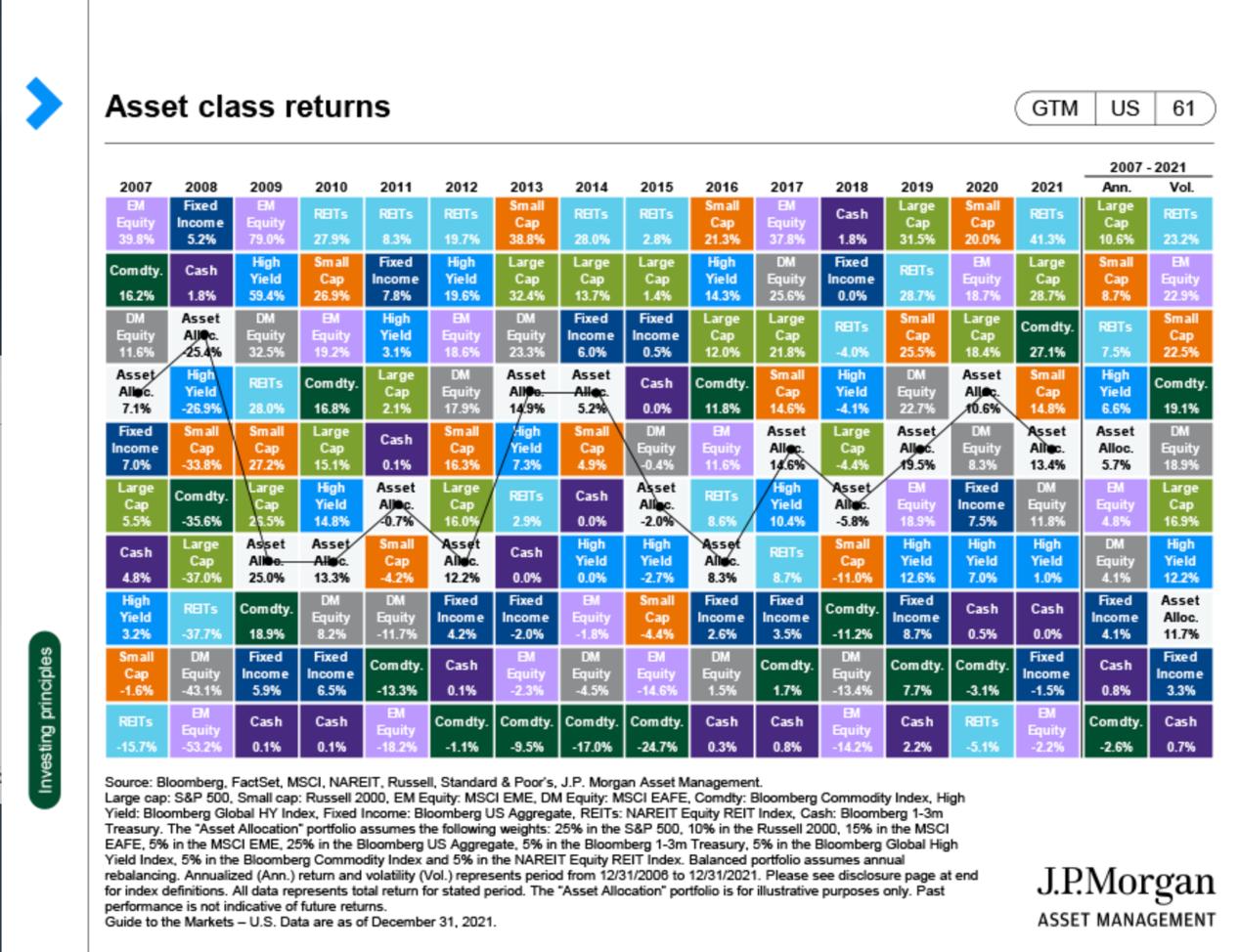

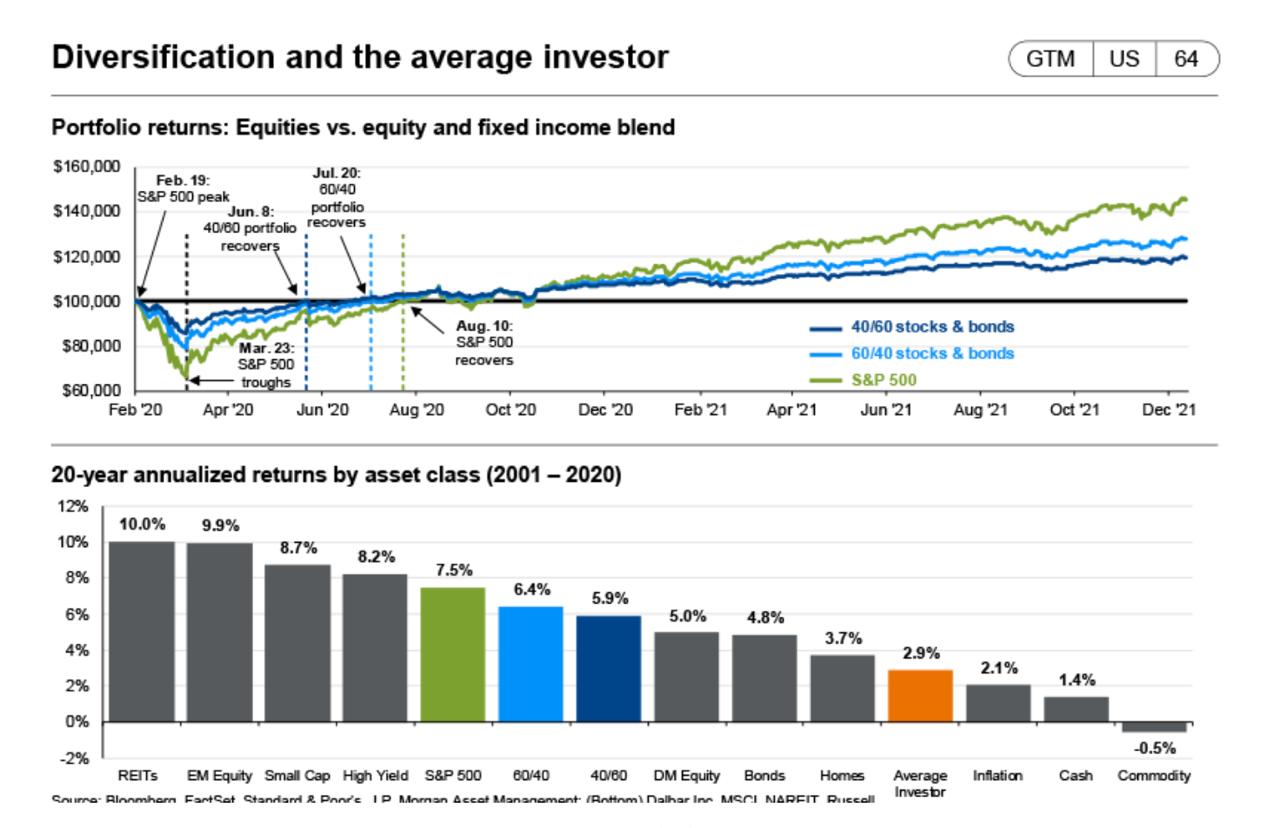

普通投资者的表现比债券表现更糟糕

在过去的 20 年里,普通投资者的表现显然比债券差。

虽然不知道他们是如何得出这 2.9% 的回报数值,但说实话,我们对此并不感到惊讶。

普通投资者总是试图把握市场时机,在所谓的崩溃之前卖出他的股票/ETF,仅仅是因为他相信自己更聪明,并且可以比标准普尔 500 指数的 7.5% 回报做得更好。但事实是,没有人能在短期内超越市场。

至于其他方面,我们不认为这里有任何意外之处。债券显然比任何类型的股票赚得少得多,大多数类型的股票表现良好,要归功于0%的利率,房地产投资信托基金表现特别好。一切都可以预测,唯一的例外是,20年来,新兴市场比发达市场表现地更好。这一点值得思考。

最后,除了现金,其他一切都好于通货膨胀。这可能是一个最终的证明,不管估值是否过高,现在进行长期投资总比什么都不投要好。

以上就是我们对摩根大通金融市场指南的解析。JPMorgan 还有另一部分是关于经济、新兴市场和人口统计的,这些也很有趣,但在这里就不讨论了。

如果您想自己阅读整个指南,可以在此处找到。https://am.jpmorgan.com/us/en/asset-management/adv/insights/market-insights/guide-to-the-markets/#/