交易书籍,敬请期待

交易书籍,敬请期待

EBC金融|你所不知道的美联储货币政策的历史

美联储是根据1913年12月23日伍德罗威尔逊总统签署的《联邦储备法》所建立的,以应对1907年的金融恐慌。在此之前,美国是唯一没有中央银行系统的主要金融国。

本文将回顾美联储的历史,并解释它如何积极致力于在美国建立稳定的金融体系。

1775-1791 年:第一种美国货币,大陆币

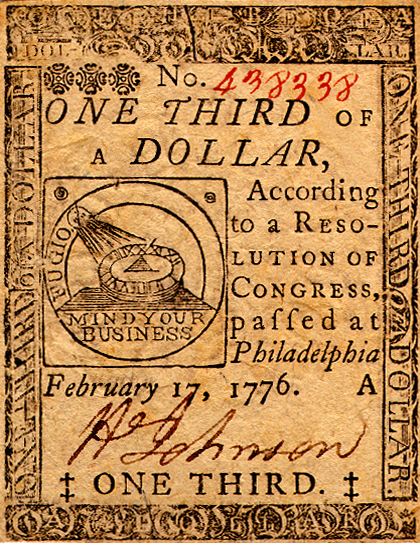

1775年,在美国独立战争开始后,大陆会议开始发行纸币,称为大陆货币或大陆币。大陆货币以元为单位,从1⁄6美元到80美元,其中包括许多不寻常面值的大陆币。革命期间,大陆会议发行了241552780元大陆币。

三分之一美元大陆币纸币(正面)

大陆币在战争期间严重贬值,所以有那句谚语“不值一个大陆币”,主要问题在于国会和各州之间的没有协调货币政策,各州继续发行信用券,最终导致通货膨胀,这种通货膨胀在开始时温和,但随着战争的进行而加速。

大陆币贬值的另一个原因是法定货币没有任何实物资产(如黄金或白银)的支持。它们的价值基于大陆会议所预期的未来税收。

到 1785 年,人们对纸币失去了信任,他们不再接受大陆货币作为商品和服务的支付方式。

大陆币通胀和崩溃的痛苦经历促使参加费城会议的代表们,将“金银条款”写入《美国宪法》中,禁止各州发行货币和禁止各州以“除金银之外的东西用来支付债务”。

在 1792 年的《铸币法》之后,联邦储备法取代了纸大陆币。

1791-1811年:中央银行的初步尝试

在当时的第一任财政部长亚历山大·汉密尔顿的坚持下,国会于 1791 年在费城成立了美国第一银行。

费城的美国第一银行

汉密尔顿认为,根据新颁布的《宪法》,有必要建立一个国家银行以稳定和改善国家信用,并改善联邦政府的金融业务。

第一座银行大楼坐落于宾夕法尼亚州费城,位于现今独立国家历史公园内,于1797年竣工,是一个具有历史和建筑意义的国家历史地标。

1792 年在波士顿、纽约、查尔斯顿和巴尔的摩开设了三家分行,随后在诺福克开设了分行(1800 )、萨凡纳 (1802)、华盛顿特区 (1802) 和新奥尔良 (1805)。

该银行的资本为 1000 万美元。其中,只有200万美元归政府所有,其余800万美元归私人投资者所有。

10 美元钞票上的亚历山大·汉密尔顿肖像

美国独立战争在 1780 年代造成了经济的混乱。汉密尔顿建立第一家银行的目的是偿还战争债务、重建商业和工业、恢复货币价值和降低通货膨胀。

汉密尔顿有着一个雄心勃勃的计划。1790 年 12 月,他向国会提交了一份报告,概述了他根据英格兰银行章程建立的国家银行的提议。

美国银行受 20 年特许经营权的约束,是美国最大的公司,并建立了只对大商人和金融家有利的金融垄断。

1795年汉密尔顿离职后,新的财政部长奥利弗·沃尔科特向国会报告,考虑到政府当时的财政状况,需要筹集更多的资金。可以通过卖掉政府在银行的股份。汉密尔顿尝试组织反对该举措,但未能成功。

1811年,联邦参议院在关于是否更新第一银行的特许经营问题上投票形成平局。副总统乔治·克林顿投票反对更新特许,打破僵局。因此银行的特许经营于1811年结束。

1816-1836年:美国第二银行尝试失败

直到 1812 年战争,美国经济都处于高增长轨道,但战争扰乱了对外贸易。到 1815 年底,国家负债累累。许多人认为,第二家中央银行将为陷入困境的美国经济提供急需的救济,并有助于偿还巨额的战争债务。

1816 年政治气候发生变化,美国试图重建美国第二银行。约翰·雅各布·阿斯特、大卫·帕里什、斯蒂芬·吉拉德、雅各布·巴克、约翰·C·卡尔霍恩和亚历山大·达拉斯是六位权力人物,他们主要致力于建立美国第二银行。阿斯特、吉拉德、教区和巴克希望第二家国家银行能够恢复货币价值。

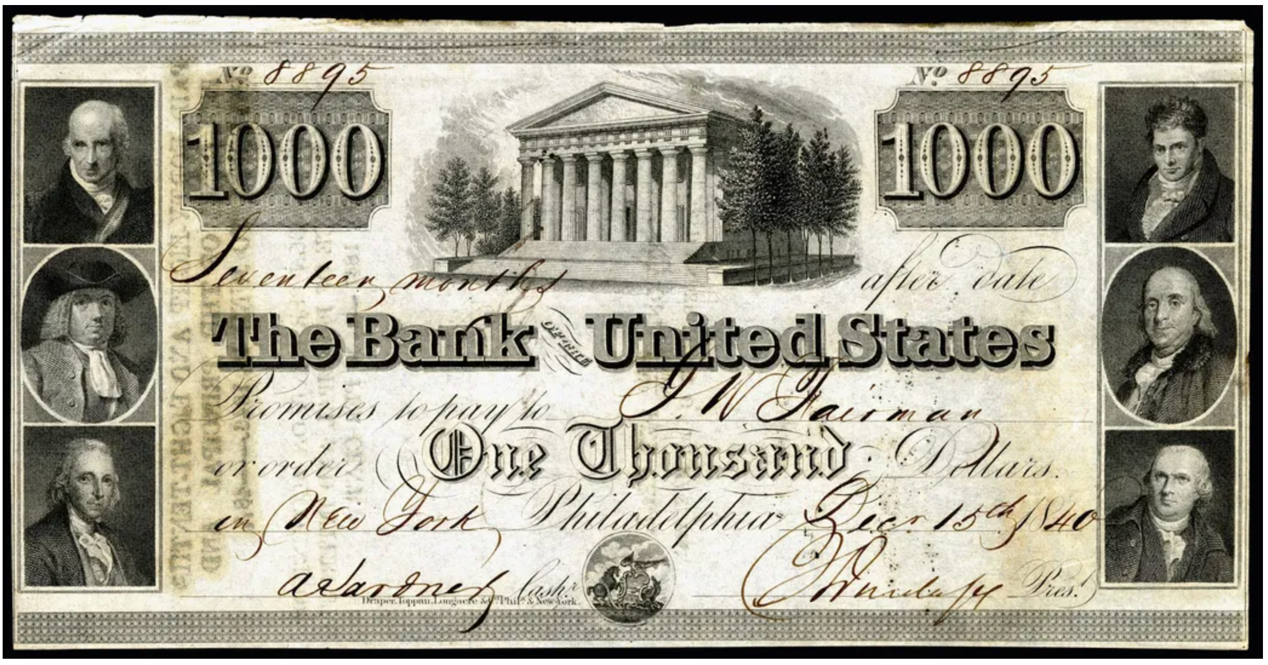

美国第二银行从国家钱币收藏馆发行的 1,000 美元纸币

国会于 1817 年 1 月同意在费城成立美国第二银行。美国第二银行在1816年获得营业授权,即美国第一银行失去授权之后5年。与第一银行一样,美国第二银行也得到了20年的营业授权,最初的总部也设在费城木匠厅,也在全国各地设分支机构,也未能延长其营业授权。

费城的美国第二银行

许多在1811年曾拒绝延长美国第一银行营业授权的国会议员,却批准了第二银行的营业授权。这是因为在1812年战争中,美国经历严重的通货膨胀。

1836年后,第二银行成为一个普通的私有银行。1841年,第二银行破产。

目前,第二银行大楼是一个美术馆,展出美国早期杰出人物的肖像画,每天免费开放,属于国家独立历史公园的一部分。

1836-1865 年:自由银行时期

1837 年至 1863 年这段时期被称为美国银行业史上的自由银行时代。在最初的两家中央银行收到不温不火的反应后,各州权利的倡导者获得了反对联邦主义者的权力,各州为所有银行颁发了执照。

阿拉巴马州、新泽西州和伊利诺伊州是最早采用自由银行的国家。在此期间,国家特许银行和未特许的“自由银行”势头强劲。这些银行以其黄金和白银存款发行钞票。

这些票据是不可转让的,它们的价值主要来自发行银行的规模。

不只是银行,保险和铁路公司以及药店都发行纸币。纸币没有任何标准格式,伪造者发现很容易发行假币。国有银行也开始提供活期存款以促进商业发展。这些银行中有近一半倒闭,平均寿命为五年。

1863 年:国家银行法

1863 年 1 月,参议院通过了的《国家银行法案》,以实现金融稳定并为战争提供资金,是国家银行的联邦宪章和监督系统。

该法案旨在流通一种稳定且统一的国家货币,由联邦债券支持,每家银行都将这些债券存入该货币的审计长处。

《国家银行法》还规定了国家特许银行的最低资本要求——准备金余额、它们提供的信贷,以及针对票据和存款持有的银行准备金。

时任总统林肯和内阁财务部长蔡斯在研究国家银行立法(美国艺术家NC Wyeth所作)

根据该法案组建的国家银行被要求购买政府债券,作为启动的先决条件。由于这些债券存放在联邦政府,银行可以发行高达存款债券市场价值 90% 的票据。

国家银行法案改善了国家经济,但没有解决财务问题。根据 1864 年 6 月通过的原始银行法修正案,大约 1500 家发行纸币的州立银行被转换为国家银行。1865 年,其他州立银行在对发行的纸币征收 10% 的联邦税后倒闭。

1908-1912年:去中心化的中央银行出现

奥尔德里奇-弗里兰法案是 1908 年 5 月 30 日通过的一项紧急货币法,以应对 1907 年的银行恐慌和未来的金融恐慌。该法案还促成了国家货币委员会的成立,以调查货币体系和银行业,并建议国会对美国银行体系进行改革。

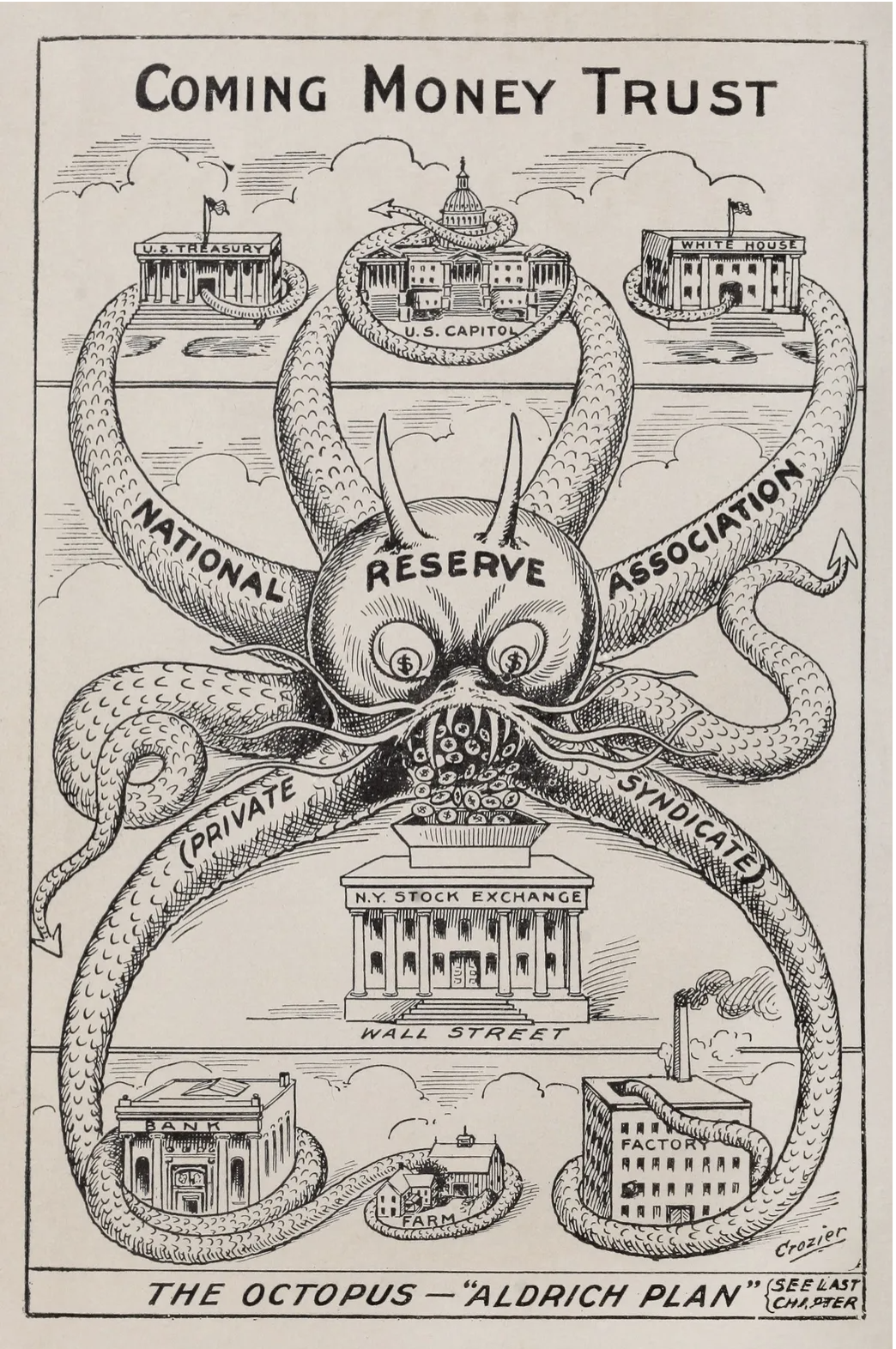

阿尔弗雷德-欧文-克罗齐尔的漫画,他反对参议员纳尔逊-奥尔德里奇提出的重新建立一个国家中央银行。

国家委员会在参议员纳尔逊·奥尔德里奇的领导下制定了一项由银行家控制的计划。然而,前国务卿威廉詹宁斯布莱恩和其他进步人士对议程持反对建议,他们的目标是建立一个受公共控制而不是银行家控制的中央银行。

1912 年民主党人伍德罗威尔逊的选举扼杀了共和党人奥尔德里奇的计划,但为去中心化的中央银行奠定了基础。

1913 年:联邦储备系统的诞生

1907 年至 1913 年间,政府官员和高级银行家组成了国家货币委员会。他们多次访问欧洲,分析和了解那里的外国官方机构和其他中央银行系统的工作情况。他们从德国和英国的体系中汲取灵感,共和党人卡特格拉斯和华盛顿与李大学(Washington and Lee University)教授亨利威利斯提出了一项建立中央银行的提案。

从 1912 年 12 月到 1913 年 12 月,围绕格拉斯-威利斯提案展开了激烈的辩论,该提案多次被修正。最后,在 1913 年 12 月 23 日,伍德罗·威尔逊总统签署了联邦储备法案,使其成为法律。该法律使分散的中央银行生效,在私人银行的利益和平民的情绪之间取得平衡。

期望威尔逊总统签署联邦储备法案的画像

《联邦储备法》规定每家储备银行的最低资本为 400 万美元。成员银行必须认购相当于其资本和银行准备金盈余的 6%。

最终法案规定“提供一种弹性货币”,这意味着联邦储备系统有责任确保银行金库中有足够的现金来满足交易流动性和防止银行挤兑。

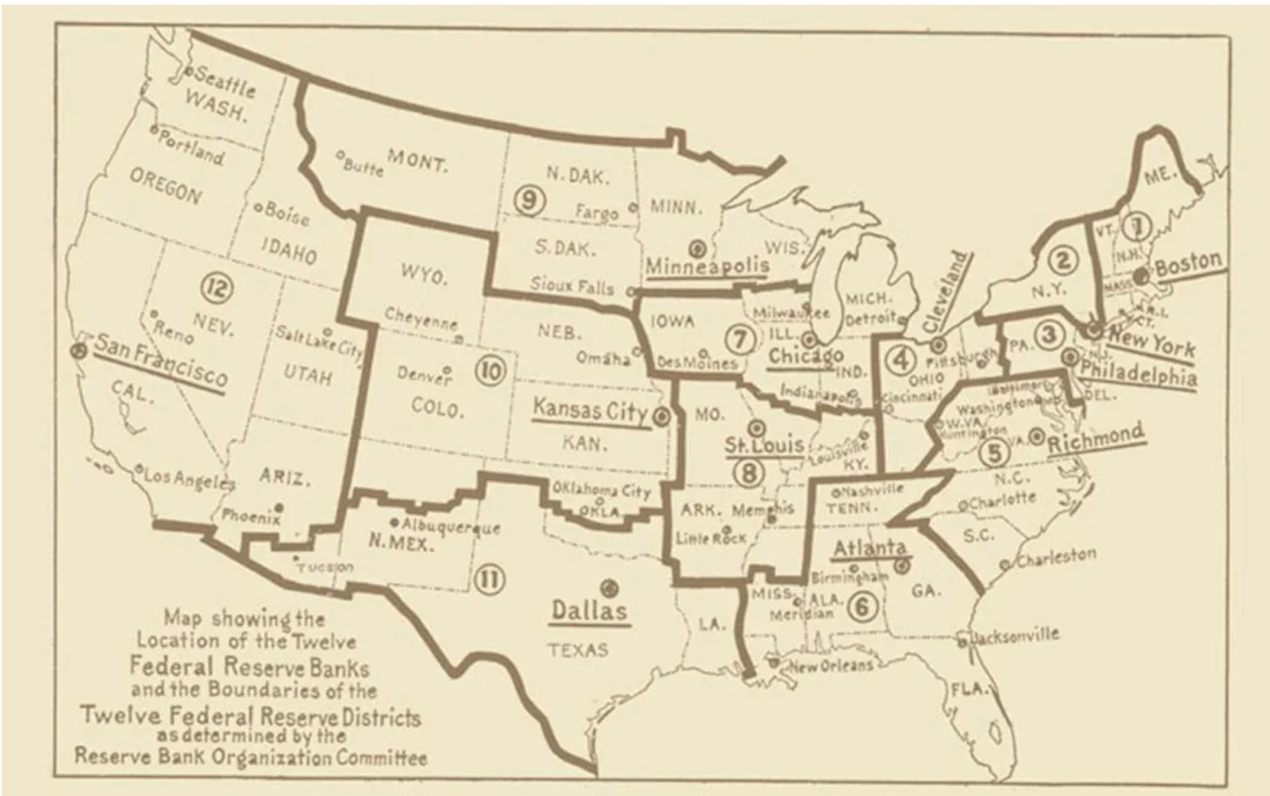

该法案还成立了储备银行组织委员会 (RBOC),该委员会于 1914 年 4 月宣布了 12 家储备银行的位置和地区边界。

12 家联邦储备银行的位置和边界的地图

这些地区包括波士顿(第 1 区)、纽约(第 2 区)、费城(第 3 区)、克利夫兰(第 4 区)、里士满(第 5 区)、亚特兰大(第 6 区)、芝加哥(第 7 区)、圣路易斯(第 8 区)、明尼阿波利斯(第 9 区)、堪萨斯城(第 10 区)、达拉斯(第 11 区)和旧金山(第 12 区)。

1914 年:第一任美联储主席被任命

查尔斯·S·哈姆林 (Charles S. Hamlin) 被选为联邦储备委员会的第一任主席,在 1935 年之前也被称为“总督”。他于 1914 年 8 月 10 日上任,并一直执政到 1916 年 8 月 9 日。

此后,哈姆林一直担任董事会成员直至 1936 年 2 月。他担任董事会特别顾问,直至 1938 年 4 月 24 日去世。哈姆林是一位住在波士顿的律师。他获得了华盛顿与李大学和哥伦比亚大学的两名荣誉法学博士学位。

查尔斯·萨默·哈姆林州长

哈姆林领导下的董事会采取被动的决策方式。它还允许财政部决定那个时代的政策条款。

1914-1919年:战争期间的美联储政策

1914 年 8 月欧洲爆发战争导致金融危机,包括股市关闭和许多银行挤兑。与此同时,另一场冲突出现了。用于支付美国出口的大量欧洲黄金流入增加了货币供应量。冲突使初露头角的美联储面临压力。

在危机中,美联储通过增加金融资源,使美元成为国际主要货币,演变为真正意义上的中央银行。经济学家艾伦·梅尔策 (Allan Meltzer) 在其著作《美联储的历史》(A History of the Federal Reserve) 中指出,“战争在许多方面重塑了美联储体系。”

1927 年美国财政部的自由贷款

它促进了战争债券的销售,并通过购买国库券以优惠利率向银行提供贷款。由于这种机制,美国可以支持贸易货物流向欧洲,这是 1917 年之前为战争提供资金的间接方式。联邦银行也采取行动降低通货膨胀。

1920 年代:公开市场操作的开始

第一次世界大战后,1914 年至 1928 年担任纽约联储主席的本杰明·斯特朗推断黄金不再是控制和提供信贷的核心因素。

1920 年代,美联储开始使用公开市场操作作为货币政策工具。1923 年美国经济衰退时采取了积极措施,通过大量购买政府证券来避免金融危机。

很明显,公开市场操作足以影响银行系统的信贷状况和利率。

在此之前,美联储主要依靠贴现窗口和票据贴现利率作为管理经济信贷状况的主要工具。在美联储之前,美国很少使用公开市场操作。禁止拥有国家特许的银行发行此类证券。

1929-1933年:美联储和大萧条

在 1920 年代,弗吉尼亚州众议员卡特格拉斯警告全国,广泛的股市投机可能会产生不利的结果。

不幸的是,他的预测在 1929 年 10 月成为现实,当时股市崩盘,美国见证了其历史上最严重的萧条。1930 年至 1933 年间,将近 10,000 家银行倒闭,到 1933 年 3 月,富兰克林·德拉诺·罗斯福总统宣布银行休假。

与此同时,政府官员正在考虑各种方法来缓解严峻的局势。一些人指责美联储未能遏制导致崩盘的投机性贷款。与此同时,一些专家认为,美联储对货币经济学的理解不足,限制了其采取本可以减轻大萧条深度的实际政策。

1933 年:格拉斯-斯蒂格尔法案

国会通过了 1933 年的银行法案,也称为格拉斯-斯蒂格尔法案,以应对大萧条。该法案以其发起人参议员卡特·格拉斯和众议员亨利·B·斯蒂格尔的名字命名,将商业银行业务和投资银行业务分开。它还要求政府证券用作美联储票据的抵押品。

因此,零售银行不得将存款人的资金用于风险投资。他们可以承销政府债券,而且只有 10% 的收入来自证券销售。同样,投资银行可以组织首次公开募股并促进并购。

该法律授权美联储监管零售银行。它还创建了联邦公开市场委员会(FOMC),使美联储能够更好地实施货币政策。《格拉斯-斯蒂格尔法案》还禁止银行支付支票账户的利息,同时允许美联储设定其他类型存款利息的上限。

该法案还成立了联邦存款保险公司(FDIC)。联邦存款保险于 1934 年 1 月 1 日生效,根据该保险,存款人享有享有 2,500 美元保险的信用权。这是恢复公众信心和促进稳定价格的银行系统的重要一步。

1935 年:1935 年银行法

1935 年,另一项银行法案获得通过,要求进一步改变联邦储备银行的结构。这包括使联邦公开市场委员会 (FOMC) 成为一个独立的法律实体。

1935 年的《银行法》还取消了美联储理事的财政部长和货币审计长,并规定了成员的任期为 14 年。该法案还赋予了理事会对其他货币政策工具的控制权。

1935 年以后,每当发生任何金融危机时,FDIC 都会介入以弥补账户持有人的损失。

1956 年:银行控股公司法

1956 年通过的银行控股公司法,国会允许美联储对银行业进行更广泛的监督。它将美联储指定为拥有不止一家银行的银行控股公司的监管机构。

根据 1956 年法案,银行控股公司是指持有两家或多家银行 25% 或更多股份的公司。

该法案还赋予联邦储备银行对银行控股公司更广泛的监管权力,这些公司必须向美联储提交监管责任。

1956 年法案的另一个重要成果是,它要求所有银行控股公司剥离其在涉及非银行活动(即商业和工业企业)中的所有权。

1978 年:汉弗莱-霍金斯法案

1978 年的《汉弗莱-霍金斯法案》或《充分就业与平衡增长法案》将美国经济政策的重点从价格稳定转变为包括就业在内的双重任务。该法案由休伯特·汉弗莱 (Hubert Humphrey) 和奥古斯都·霍金斯 (Augustus Hawkins) 起草,要求美联储主席每年两次就货币政策目标在国会作证。

参议员穆里尔·汉弗莱在签署《汉弗莱-霍金斯法案》后与吉米·卡特总统握手(照片:美联社)

2001 年:美联储和 9/11

美国中央银行系统在扭转 911袭击对美国金融系统的影响上发挥了关键作用。

纽约、华盛顿和宾夕法尼亚遭受恐怖袭击后,美国金融市场陷入混乱;美联储发表简短声明称,“美联储系统是开放和运行的。贴现窗口可用于满足流动性需求。”

在接下来的几天里,美联储降低了利率并向金融机构支付了超过 450 亿美元以稳定美国经济。美联储已在 9 月底将利率恢复到了袭击前的水平,从而避免了潜在的流动性紧缩。

2008 年:美联储和次贷危机

美联储对次贷危机做出了强有力的反应,并实施了多项计划以支持金融机构的流动性和改善金融市场状况。

2008 年初,美联储主席本·伯南克表示:“总的来说,美联储的反应遵循两条轨道:努力支持市场流动性和运作,以及通过货币政策追求我们的宏观经济目标。”

政府问责办公室 2011 年的一项研究发现,在 2008 年和 2009 年,联邦储备委员会根据 1913 年的联邦储备法案承担了紧急权力,以授权新的广泛计划和对个别机构的财政援助以实现稳定。

在 2010 年出版的《13 位银行家:华尔街收购和下一次金融危机》一书中,经济学家西蒙·约翰逊和历史学家詹姆斯·夸克批评了美联储处理危机的方式。这本书强调中央银行应该负责对糟糕的决策者进行大规模清理,并灌输强有力的银行做法,而不是随意向系统注入流动性。

2020 年:COVID 和美联储

在 COVID-19 大流行期间,企业停业时间延长、旅行限制和制造暂停对美国经济造成了严重破坏。美联储通过向家庭、雇主、金融市场以及州和地方政府提供 2.3 万亿美元的一揽子计划来遏制经济损失。自 2020 年 3 月 3 日以来,美联储已将联邦基金利率目标总共降低了 1.5 个百分点,将其保持在 0% 至 0.25% 之间。

2020 年 7 月,波士顿联邦储备银行宣布了 主街贷款计划(Main Street Lending Program )以应对大流行。该计划的目的是向在COVID-19 爆发之前处于健康运营状况的中小企业提供贷款。但由于实施起来的种种困境,仅有部分谨慎的银行和少数的借款人参与,美联储于 2021 年 1 月 8 日终止了该计划。

2021 年:联邦监管机构启动人工智能研究

2021 年 3 月 31 日,联邦监管部门发布了信息和评论请求 (RFI),以了解人工智能 (AI) 和机器学习 (ML) 如何在金融服务行业中使用。监管机构包括联邦储备系统、消费者金融保护局、联邦存款保险公司、国家信用合作社管理局和货币监理署。

2021 年:美联储和数字美元

一年多来,美联储一直在考虑创建数字美元。波士顿联邦储备银行已与麻省理工学院合作,就中央银行是否应该建立其数字货币以提高支付系统的效率与传统纸币进行可行性研究。

美联储理事莱尔·布雷纳德 (Lael Brainard) 强烈支持这一事业,尽管包括监管副主席兰德尔·夸尔斯 (Randal Quarles) 在内的许多其他官员表达了他们的疑虑。

布雷纳德表示,央行数字货币的好处包括快速高效的支付系统和普惠银行业务。

2021 年 9 月 22 日 FOMC 会议结束后,美联储主席杰罗姆·鲍威尔证实,美联储正在积极研究推出央行数字货币(CBDC)。他补充说,与其他加密货币不同,数字美元将由美联储系统发行和支持。